배출권거래제 할당정책 변화와 미래 탄소가격의 영향 분석: 발전부문을 중심으로

Abstract

The Emissions Trading Scheme (K-ETS) has been a principal mitigation policy in Korea since its introduction in 2015. Nevertheless, there remain challenges to the efficiency of the K-ETS. In response, the government plans to enact a series of policy changes and adjustments in preparation for Phase 4 (2026 ~ 2030) of the scheme. The objective of this study is to provide implications for the design of the new plans by analyzing the impact of a shrinking emissions cap, different allocation methods, and future carbon prices on permit allocation, with a particular focus on the power sector, which is most highly affected by such changes. The study estimates permit allocation using power generation data from 2022, applying different benchmark (BM) methods and free allocation ratios. International discussions on future carbon prices are reviewed to set a price scenario for the future permit price of the K-ETS, and the cost of purchasing permits is further analyzed. As the national target emissions of the power sector during 2026 ~ 2030 decrease by an average of 30% compared to the base year, it is estimated that a change in allocation policy and a rising permit price will significantly increase the overall cost of emissions in the power sector. Also, a single-BM method yields highly disparate distributional outcomes by fuel type of a power plant. This will strengthen the incentives of power generators to transition to a low-carbon energy, which will function as a mechanism to promote GHG reductions. However, given the current energy system and electricity pricing mechanism in Korea, which struggles to fully incorporate carbon costs, the K-ETS should be carefully designed to ensure that it does not only exacerbate the economic burden on the power sector and thus, discourage long-term technology investment and decarbonization efforts.

Keywords:

Mitigation, Market Mechanism, Emission Trading Scheme, Carbon Price, Permit Allocation, Power Sector1. 서론

온실가스 배출권거래제(Emissions Trading Scheme; 이하 K-ETS)는 한국의 국가 온실가스 감축 목표 달성을 위해 도입된 핵심 감축 정책 중 하나로, 현재 제4차 계획기간(2026 ~ 2030)에 대한 기본계획과 할당계획의 수립을 앞두고 있다. 제3차 계획기간(2021 ~ 2025) 동안에는 Covid-19 팬데믹과 러·우 전쟁 등 전 세계 경제에 타격을 준 일련의 사건들로 인해 한국의 경제활동은 둔화되었고, 이는 감축 노력과 무관한 외적인 요인에 의한 배출량 감소로 이어졌다. 온실가스 배출량이 감소함에 따라 K-ETS 할당 대상업체들의 배출권에 대한 수요가 전반적으로 줄어들었고, 이월제한 조치로 잉여 배출권에 대한 시장 공급이 더욱 늘어나면서 한국의 배출권 가격은 상당 기간 1만원 내외 수준에서 형성되고 있다(ME, 2024). 이렇게 지나치게 낮게 형성된 K-ETS 배출권 가격은 기업에 뚜렷한 감축 유인을 제공하지 못함에 따라, 효율 개선 및 저탄소 기술 개발 등에 대한 투자를 저해하여 탄소중립 경제로의 전환을 늦추는 결과를 초래할 수 있다는 점에서 매우 우려되는 상황이다.

현재 K-ETS는 국가 온실가스 감축을 위한 핵심 수단으로서의 위상과 기대에 비해 제도가 효과적으로 운영되지 못하고 있는 것으로 평가된다. 이에 한국 정부는 제3차 계획기간에 나타난 문제점과 한계를 개선하고 보완하고자 몇 차례에 걸쳐 차기 계획기간의 배출권 할당 정책과 시장 운영 방식 등에 관한 제도개선 방안을 발표했다. 제도개선의 핵심 과제로 NDC (Nationally Determined Contribution; 국가온실가스감축목표) 달성을 위한 배출허용총량 설정, 감축 유인 강화를 위한 할당방식 개선(유상할당 및 배출효율 기준 할당방식(Benchmark; 이하 BM) 확대), 배출권 거래시장 활성화(시장 참여자 확대, 거래상품 다변화, 이월제한 완화, 한국형 시장안정화예비분(MSR; Market Stability Reserve) 제도 마련) 등을 제시했다(Joint Ministerial Statement, 2022, 2023b). 제4차 계획기간은 2030 NDC 달성 시점과 맞물려 있기 때문에, 시장 메커니즘을 통해 효율적으로 기업의 감축을 유도하고 국가 차원에서 비용효과적인 NDC 달성이 가능하기 위해서는 합리적으로 제도가 설계되고 운영되는 것이 매우 중요하다. 동 주제와 관련된 선행연구는 대부분 단일 BM 적용과 유상할당 수준에 따른 연료전환 가능성을 분석하거나, 연료전환이 발생하는 배출권 가격 수준을 분석한다(Han et al., 2022; Kim, 2020; Yu and Lee, 2022). 아직까지 제4차 계획기간의 할당량을 추정하여 분석에 반영하거나 미래 가격을 고려하여 분석을 수행한 연구는 찾아볼 수 없다.

본 연구는 배출권거래제의 할당정책과 미래 배출권의 가격 변화가 발전부문 할당량과 배출권 시장 운영에 미치는 영향을 종합적으로 분석하여, 신규 할당정책 설계와 시장 운영에 대한 함의를 제공하고자 한다. 이를 위해, 한국전력통계의 발전소별 발전실적 데이터와 제1차 국가 탄소중립 녹색성장 기본계획에 제시된 국가 부문별 목표 배출량을 바탕으로 제4차 계획기간인 2026 ~ 2030년에 대한 발전부문 배출권 할당총량과 발전소별 할당량을 추정한다. 구체적으로, 제3차 계획기간 전환부문 할당에 적용된 원별 BM 및 단일 BM1) 적용에 따른 발전소 유형별 할당량의 차이를 분석하고, 유상할당 비중 확대에 따른 영향을 살펴본다. 또한, 국내외 미래 탄소 가격에 관한 논의를 종합하여 향후 국내 배출권의 가격 시나리오를 설정하고, 이를 바탕으로 배출권 가격 변동성에 따른 배출권 구매비용을 분석한다.

본 논문의 구조는 다음과 같다. 먼저 2절에서는 제4차 계획기간 발전부문 할당량 산정을 위해 활용된 연구자료와 방법론을 단계별로 정리하고, 분석결과를 함께 살펴본다. 3절에서는 미래 탄소가격에 대한 국내외 논의를 종합하여 가격 시나리오를 설정하고, 발전부문 배출권 구매비를 추정한다. 4절에서는 주요 분석 결과를 바탕으로 배출권거래제 할당정책 설계 및 효과적 시장 운영을 위한 정책적 함의를 도출하는 것으로 끝맺음한다.

2. 연구방법 및 할당량 산정 결과

2.1. 발전사별 할당량 산정 방법

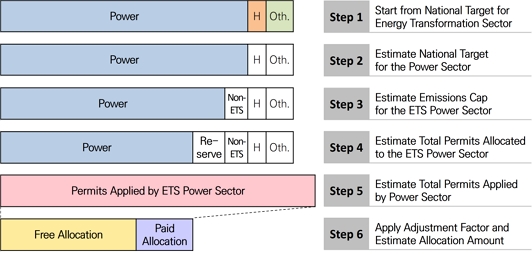

먼저, 제4차 계획기간(2026 ~ 2030)에 대한 발전소별, 업체별 할당량 예비산정은 Fig. 1에 도식화된 절차를 따라 이루어졌다. 할당량 산정 방법론은 「온실가스 배출권거래제 제3차 계획기간(2021 ~ 2025년) 국가 배출권 할당계획(안)」(ME, 2020; 이하 “3기 할당계획”)에 제시된 배출권허용총량 산정 및 사전할당량 산출 방식을 따랐다. 구체적으로, 3기 할당계획에 제시된 ETS 적용 대상에 대한 부문·업종별 배출허용량 산출 원리, 기타 용도 예비분 산출 방식, 부문·업종별 사전할당량 산출 방식, BM 적용 기준 및 BM 계수 등을 참고하였다. 3기 할당계획에서는 로드맵의 2021 ~ 2025년 국가 감축 후 배출량으로부터 부문·업종별 감축 후 배출량을 분리하고, ETS 적용대상에 대한 부문·업종별 배출허용량을 산출하는 방식으로 3기 배출허용총량을 산출하였다. 본 연구에서는 제1차 국가 탄소중립 녹색성장 기본계획(Joint Ministerial Statement, 2023a)에 제시된 2026 ~ 2030년 전환부문의 연도별 배출량 목표로부터 ETS 발전부문 배출허용총량을 도출하였다.

구체적으로, 분석 1단계에서는 발전부문의 배출허용량을 도출하기 위해 2026 ~ 2030년 연도별 국가 전환부문 목표 배출량 및 열, 전환 기타 부문의 할당 비중에 관한 자료를 수집하였다. 분석 2단계에서는 국가 전환부문 목표 배출량으로부터 열, 전환 기타 부문의 비중을 제외하여 ‘발전부문’에 대한 목표 배출량을 도출하였다. 분석 3단계에서는 발전부문에서 배출권거래제의 할당대상이 아닌 발전량, 즉, Non-ETS 부문의 발전 비중을 추가로 제외하여 ‘ETS 발전부문’의 목표 배출량을 도출하였다. 분석 4단계에서는 ETS 발전부문의 목표 배출량 중 기타용도 예비분을 제외하여 실제로 발전사에 할당될 배출권 수량(사전할당량)을 도출하였다. 5단계에서는 2022년 발전실적에 근거하여 원별 BM 및 단일 BM을 적용하여 발전소별, 업체별 할당 신청량 및 발전부문 할당신청 총량을 도출하였다. 마지막으로 6단계에서 ETS 발전부문 할당총량을 고려하여 할당신청량에 조정계수를 적용하고, 유상할당 비율에 따른 발전소별, 업체별 최종 할당량을 산정하였다. 이어서 상세한 분석 단계별 세부 방법과 근거 자료를 설명한다.

제4차 계획기간 배출허용총량의 경우, 2023년 발표된 「탄소중립·녹색성장 국가전략」 및 「제1차 국가 탄소중립 녹색성장 기본계획」(Joint Ministerial Statement, 2023a)에 제시된 연도별 및 부문별 배출량 목표를 분석의 시작점으로 설정하였다. 동 기본계획에는 국가 전체 목표 뿐만 아니라 전환, 산업, 건물, 수송, 농축산물, 폐기물, 수소, 탈루 등 배출부문 및 흡수원, CCUS 등 흡수 및 제거 부문에 대한 중장기 온실가스 배출량 목표가 연도별로 제시되어 있다. Table 1에 정리된 바와 같이, 전환부문의 목표 배출량이 국가 전체 목표 배출량에서 차지하는 비중은 기준연도인 2018년에 39.28%였으나, 향후 2030년까지 약 33% 정도 수준으로 감소하는 것으로 나타난다.

전환부문은 크게 전환 일반 및 전환 기타 부문으로 나뉘며, 전환 일반 부문에 열 생산 업종(집단에너지 지역난방)이 포함된다. 따라서, 전환부문에 대한 국가 목표 배출량은 전환 기타 및 집단에너지(열 생산) 업종을 모두 포함하며, ETS 적용대상이 아닌 Non-ETS 부문도 모두 포함한다. 분석 2단계에서는 ‘전환 기타 및 열’ 부문에 대한 조정을 통해 ‘발전부문’의 목표 배출량을 도출하였다.

이와 관련하여, 3기 할당계획에서는 “원칙적으로 부문별 배출허용량을 산정하나, 전환부문은 온실가스 배출특성 등이 상이한 일부 업종·업체·사업장2)에 한하여 예외적으로 업종별 배출허용량(전환 기타, 산업단지) 산정”이라 명시하고 있다. 4기 할당계획에서도 3기에서와 마찬가지로 ‘전환 기타’ 업종의 배출허용량이 분리되어 산정될 것으로 예상됨에 따라, 목표 배출량으로부터 ‘전환 기타’의 배출 비중을 제외하였다.

전환 기타 업종의 배출 비중 설정을 위해, 3기 할당계획에 제시된 부문별 감축 후 배출량 정보를 참고하였다. 3기 할당계획에 제공된 배출허용총량 산정 기초자료에 따르면, ’21 ~ ’25년 전환 기타 업종의 감축 후 배출량은 연평균 10,872 tCO2e으로 전환부문에서 약 4.66%를 차지한다. 또한, 국가의 기준기간(’17 ~ ’19년) 부문별·업종별 배출량 자료에 의하면 전환 기타 업종의 비중은 연평균 기준 약 4.62%이다. 반면, ETS 적용대상의 기준기간 부문별 배출량에 따르면 전환 기타 업종의 비중은 약 2.27%이다. 발전부문 배출허용총량을 가능한 보수적으로 산정하기 위해, 3기 할당계획에 제시된 전환 기타 업종 배출 비중 정보 중 가장 큰 수치인 4.66%를 채택하였다.

다음으로 열 생산 업종의 배출량을 제외하기 위해, 「집단에너지 사업 편람」(KEA, 2023)에 제시된 2022년 열 생산 실적 정보를 참고하여 배출량을 산정하였다. 동 편람에는 지역냉난방, 산업단지, 병행 사업자에 대한 열 생산 실적이 함께 제시되어 있다. 전환 일반 부문에 해당하는 지역냉난방(집단에너지)의 열 생산 실적 자료를 분석에 활용하였다. 3기 할당계획의 ‘제품 BM ②’(전환 부문 내 화석연료 열병합발전 및 지역냉난방 사업장의 열 공급)에 제시된 열 활동자료 산정 방식을 참고하여 가용한 자료를 바탕으로 [열 활동자료 = 판매량×자체생산/(외부수열+자체생산)]으로 산정 후, [BM 계수 = 0.041471864]을 열 생산에 대한 평균 배출계수로 적용하였다.

집단에너지 편람에 제시된 18개 지역냉난방 사업자(2023 집단에너지편람 기준)의 경우, 일부는 ETS, 일부는 목표 관리제 등 Non-ETS 부문에 속하는 것으로 확인되었다. 따라서, 국가 전체 ‘전환 일반’ 목표 배출량에서 국가 열 공급의 배출 비중(1.4%3))을 제외함으로써 3단계부터 분석 대상을 ‘발전부문’으로 한정하였다.

2단계에서 도출된 ‘발전부문’ 목표 배출량은 ETS 대상 업체와 Non-ETS 업체의 배출량을 모두 포함함에 따라, 3단계에서는 Non-ETS 부문 배출량을 제외함으로써 ‘ETS 발전부문’의 목표 배출량인 배출허용량(Cap)을 도출하였다. Non-ETS 부문의 전기 생산에 따른 배출량을 제외하기 위해, 한국전력통계 발전량(2022년 실적)과 집단에너지 사업 편람에 제시된 지역냉난방 전기생산량을 활용하였다. 집단에너지 편람(KEA, 2023)에 제시된 지역냉난방 29개 사업자 중 21개 업체는 ETS 할당대상업체이며, 그 중 16개 업체는 한국전력통계에도 발전소별 발전량 정보가 제공된다. 한국전력통계에 따른 발전량을 우선적으로 활용하고, 집단에너지 편람에만 전기생산량 정보가 제공되는 6개 업체의 자체 전기생산량을 함께 고려하였다.

이 중 목표관리제 대상 업체 등 Non-ETS 지역냉난방 전기 생산량, 내연력, 기타(부생가스, 폐기물 등), 상용자가로 분류된 발전량을 Non-ETS 발전량으로 간주하였다. 한국전력통계와 집단에너지 편람의 발전량 정보를 종합한 결과, 2022년 발전량(원자력, 신재생에너지 제외)은 약 378.2 TWh으로 나타났다. 이 중 Non-ETS 부문의 발전량은 약 45 TWh이며, 3기 할당계획에 제시된 제품 BM ① (전환 부문 내 화석연료 발전시설 및 지역냉난방 사업장의 전력 생산)의 원별 BM 배출량을 적용하여 Non-ETS의 배출량과 배출 비중을 도출하였다.4)

2022년 발전 실적에 기반하여 산정한 결과, 화석연료 기반 국가 발전량 중 Non-ETS의 배출 비중은 약 10.65% 인 것으로 나타났다. 2단계에서 도출한 국가 발전부문(전환 기타, 열 제외) 목표배출량에서 Non-ETS의 비중을 제외함으로써 ‘ETS 발전부문’의 배출허용량을 도출하였다(Table 2 참고).

4단계에서는 배출허용량에서 기타용도 예비분을 제외하여 ETS 발전부문의 ‘사전할당량’을 도출하였다. 3기 할당계획에서는 배출권 총수량은 크게 ‘사전할당량’과 ‘예비분’의 합으로 구성되는데, 예비분은 ‘기타 용도 예비분’과 ‘배출허용총량 외 예비분’으로 구성되며, 이 중 배출허용총량 외 예비분에 시장안정화조치 용도 예비분과 시장 조성 및 유동성 관리 용도 예비분이 포함된다. 발전부문 사전할당량 산정을 위해 3단계에서 도출한 배출허용량(Cap) 중 일부를 ‘기타 용도 예비분’으로 제외하였다. 3기의 배출권 예비분 산정 방식을 따라, 전환 부문 배출허용량의 6%를 ‘기타 용도 예비분’ 수량으로 설정하였다.

5단계에서는 2022년 발전실적에 근거하여 원별 BM 및 단일 BM을 적용하여 발전소별, 업체별 사전할당 신청량 및 발전부문 할당신청 총량을 도출하였다5). 전환부문은 2차 계획기간부터 배출효율 기준 할당방식(BM) 적용 대상으로, 본 연구에서는 3기 할당계획에 제시된 ‘제품 BM ①’ (전환 부문 내 화석연료 발전시설 및 지역냉난방 사업장의 전력 생산)을 적용하여 업체별 할당량을 산정하였다. 3기 할당계획에 따르면, 할당대상업체는 계획기간의 기준기간 동안의 활동자료를 바탕으로, 공정·시설·사업장 단위로 BM을 적용하여 할당신청량을 산정하여 제출한다. 발전부문 할당량 산정을 위한 활동자료는 ‘전력판매량(MWh)’으로(ME, 2020), 동 연구에서는 한국전력통계에 제시된 2022년 발전소별 전력생산량 정보를 활용하였다. 3기 할당계획에 제시된 BM 계수를 활용해, 단일 BM의 경우 모든 발전소 유형에 대해 활동자료×0.682188923을 적용했으며, 원별 BM의 경우 무연탄, 유연탄 발전소 유형에 대해 계수 0.708673339 적용, 복합(LNG, 유류), 가스, 중유, 열병합(LNG, 유류)에 대해 계수 0.454511353을 적용했다(ME, 2020).

2022년 배출 실적에 기반한 발전소 유형별 할당신청량 및 총 할당신청량 분석 결과를 요약하면 다음과 같다. 원별 BM은 석탄 발전소에 유리하게 작용하여, 단일 BM을 적용하는 경우보다 원별 BM 적용 시 동일한 발전 실적에 대해 더 많은 할당량을 신청할 수 있게 된다. 반면, 석탄 외 발전소 모두 단일 BM 적용으로 더 많은 배출권을 신청할 수 있다. 그중 복합화력 발전소는 원별 BM과 단일 BM에 따른 할당신청량의 차이가 약 30백만 tCO2e으로, 모든 유형 중 가장 큰 차이를 보인다. 이와 같이 원별 BM과 단일 BM 적용 시 각 발전소 유형별 할당신청량이 상이하게 산정됨에 따라, 발전부문 총 할당신청량은 원별 BM 적용 시 197.25백만 tCO2e, 단일 BM 적용 시 229.41백만 tCO2e으로, 적용된 BM 유형에 따라 큰 차이를 보인다.

5단계에서 도출한 총 할당신청량은 4단계에서 도출한 발전부문 (연평균) 사전할당량 146.12백만 tCO2e을 크게 초과한다. 따라서, 6단계에서는 이를 “조정계수”를 통해 배출허용량에 맞게 조정한 후 발전사별 할당량을 최종 산정한다. 3기 할당계획에 따르면 “조정계수”는 “배출권 사전할당 시 각 부문·업종에 속한 업체들의 이행연도별 할당신청량 중 인정량의 총합이 각 이행연도의 해당 부문·업종별 할당량을 초과하지 않도록 부여하는 계수”를 의미한다6). 본 연구에서는 “할당신청량 = 인정량”임을 전제로 하여 조정계수를 도출했다.

발전부문 할당량과 총 할당신청량의 비율을 바탕으로 계산한 결과, 조정계수는 원별BM 적용 시 0.740412, 단일BM 적용 시 0.636636으로 도출되었다. 이는 발전부문 감축목표 달성을 위한 배출허용량이 과거 실적에 기반한 할당신청량의 74%(원별BM) 및 64%(단일BM) 수준임을 의미한다. 식 (1)과 같이 발전사별 할당신청량에 도출된 조정계수를 곱하여 최종 할당량을 산정하였다.

| (1) |

이때, 조정계수를 통해 모든 업체의 할당신청량이 동률로 축소되므로 업종별 할당신청량의 절대적인 크기 차이보다는 상대적인 크기(비중)의 차이가 중요하게 작용한다. 최종 할당량의 발전소 유형별 비중은 할당신청량 비중과 동일하다. 예를 들어, 석탄 발전소의 단일 BM 최종할당량의 비중은 할당신청량의 비중인 51.96%와 동일하다.

| (2) |

마지막으로, 발전소·발전사별 사전할당량에 3기의 유상할당 비율 10%와 강화된 비율 25%7)를 적용하여 최종 무상할당 배출권 수량을 도출하였다(식 (2)). Table 3은 사전할당량뿐만 아니라, 유상할당 비중이 10%인 경우에 대해 계산된 BM 방식별 무상할당량, 그리고 전체에서 차지하는 비중을 발전소 유형별로 정리하여 제시한다.

2.2. 발전부문 할당량 분석 결과

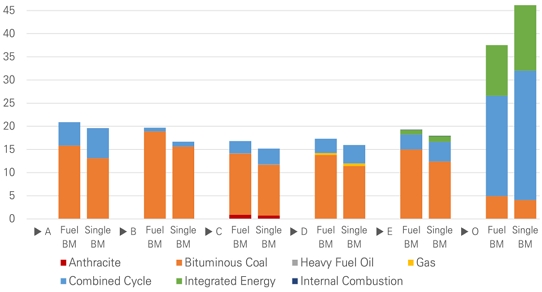

2.1절의 분석 절차에 따라 도출된 발전사 및 발전소 유형별 할당량 예비산정 결과는 다음 Fig. 2(유상할당 10%)와 같다. 규모에 따라 5대 발전사(A-E)와 그 외 나머지(O)발전사로 구분하였다. 2개의 막대그래프의 높이를 통해 원별 BM (Fuel-specific BM) 및 단일 BM (Single BM) 방식에 따른 무상할당량을 비교할 수 있다. 또한, 하나의 막대그래프를 구성하는 각기 다른 색의 그래프를 통해 발전사가 소유한 발전소 연료유형별 할당결과를 비교할 수 있다.

예를 들어, B사의 경우 유연탄 발전이 발전량의 93.7%를 차지한다(2022년 기준; KEPCO, 2023). 따라서, 무상배출권 수량의 대부분은 유연탄(주황 막대) 발전량, 일부는 복합화력(파랑 막대) 발전량에 근거하여 할당된다. B사에 원별 BM이 적용될 경우 유연탄 발전소에 더 높은 BM 계수가 적용되기 때문에, 단일 BM의 경우보다 B사에 무상할당되는 배출권 수량이 더욱 많아진다. 구체적으로, B사는 원별 BM 적용 시 발전부문에 할당되는 약 131백만 톤의 배출권 중 15%를 할당받을 수 있으나, 단일 BM 적용 시 총 배출권의 12.7% 만을 할당받을 수 있다. 이와 같이 유연탄·무연탄 발전 비중이 높은 발전사일수록 단일 BM을 적용하여 할당받을 경우 무상으로 확보할 수 있는 배출권 수량이 크게 감소하는 것을 확인할 수 있다.

대부분의 경우 단일 BM 적용으로 유연탄 발전실적에 대한 할당에 있어서는 불리한 상황에 놓이더라도, 복합·열병합 발전에 대해 상대적으로 높은 BM 계수가 적용됨에 따라, A사나 E사의 경우처럼 두 효과가 상쇄되어 원별 BM 방식과 단일 BM 방식에 따른 할당량 차이가 상대적으로 작게 나타나는 것을 확인할 수 있다.

그래프의 마지막 두 막대그래프를 비교해보면, 주로 복합화력, 열병합 발전소로 구성된 중소규모 발전사들(기타; Fig. 2의 O)의 경우, 단일 BM 적용으로 배출권 확보에 있어 매우 유리한 상황에 놓이게 됨을 알 수 있다. 중소규모 발전사들은 원별 BM 할당에 비해 단일 BM 할당 방식 적용으로 약 23% 더 많은 배출권을 할당받을 수 있게 된다.

제3차 계획기간에 적용된 원별 BM은 과거 배출효율에 기반해 설정되었으므로, 이를 적용해 산정한 할당신청량을 통해 업체들의 실제 평균 배출량, 즉 배출권 필요량을 대략적으로 가늠해 볼 수 있다. 제3차 계획기간 상반기(’21 ~ ’23년) 할당방식인 단일 BM 및 유상할당 10%를 그대로 적용하여 ’26 ~ ’30년 기간 할당량을 산정한 결과와 비교해보면, 복합화력 및 열병합 발전 업체의 무상할당량은 배출권 필요량의 약 86%에 해당한다. 발전부문 목표 배출량이 2018년 대비 2030까지 약 46% 감소하고 일부는 유상할당됨에도 불구하고, 단일 BM 적용 시 복합 및 열병합 발전사들은 배출권 부족량이 크지 않을 것으로 예상된다.

3. 미래 탄소가격 반영 배출권 구매부담 분석

3.1. 미래 탄소가격에 관한 국내외 논의 검토

본 절에서는 2절의 제4차 계획기간의 배출권 할당량 분석에서 더 나아가 발전부문의 배출권 구매 부담을 가늠해 보기 위해 미래 탄소가격에 대한 국내외 논의를 검토하고, 한국의 탄소가격 수준에 대한 시나리오를 구성한다. 이를 위해, World Bank, IPCC, OECD, IMF, IEA 등 해외 공신력 있는 국제기구의 탄소 가격에 대한 보고서와 문헌을 검토하여 미래 탄소가격에 대한 기초 자료를 수집하였다. Table 4에 정리된 바와 같이, 미래 탄소가격에 대한 국제적 논의 대부분은 ‘규범적 가격’에 관한 것으로, 기후변화로 인한 사회적 탄소비용(Social Cost of Carbon)과 글로벌 감축 목표를 반영한 ‘적정 탄소가격’을 의미하는 경우가 대부분이다. 주요국의 탄소세 결정 계획에 따른 2030년 탄소가격 정보 외에는, 주로 탄소중립 및 감축공약 달성을 위해 필요한 ‘잠재적(shadow) 탄소가격’이 논의되고 있다. 잠재적 탄소가격은 특정 온실가스 감축목표를 달성하기 위한 온실가스 1톤당 비용으로 정책 목표를 가장 비용 효과적으로 달성하기 위한 규범적 가격을 의미한다(Price et al., 2007). 잠재적 탄소가격을 도출하는 과정에서는 온실가스 배출에 따른 사회경제적 피해와 온실가스 감축에 필요한 비용을 모두 고려하게 된다. 즉, 이러한 규범적 탄소가격 분석 목적은 미래를 전망하기 위함이 아니라 각 국가가 온실가스 정책목표를 달성할 수준으로 자국 내 탄소가격이 형성되어 있는지 평가하고 미래 경제 리스크를 파악할 때 활용될 수 있는 하나의 기준을 제시하는 것이라 볼 수 있다.

한국의 미래 탄소가격 정보는 IEA (2022)와 한 편의 국내 연구, ‘탄소가격 부과체계 개편방안 연구’(KIPF, 2022)에서 찾아볼 수 있다. 각각 2030년 국내 탄소가격을 USD 42, 4 ~ 6만원으로 제시하고 있다. IEA (2022)는 2050년까지의 일부 국가 및 지역별 전력, 산업 및 에너지 생산에 대한 탄소가격을 전망했다. 해당 탄소가격 전망은 IEA Global Energy and Climate Model 투입 자료 및 가정으로써 제시되었다. 특히, 일부 국가 (캐나다, 칠레·콜롬비아, 중국, EU, 한국)에 대해 ‘공표된 정책 시나리오’(Stated Polices Scenario)에 따른 탄소가격 전망치를 제공하고 있다. 해당 시나리오에 따라, 한국의 탄소가격은 2030년 USD 42/tCO2e, 2040년 USD 67/tCO2e, 2050년 USD 89/tCO2e가 될 것으로 전망되었다(IEA, 2022). 또한, 기획재정부, 환경부, 산업통상자원부, 국토교통부가 공동으로 발주한 연구용역 보고서인 “탄소가격 부과체계 개편방안 연구”(KIPF, 2022)에서는 5천원 ~ 8만원 사이의 탄소가격에 대해 NDC 달성 가능성을 평가했다. CO2e 톤당 5천원 ~ 2만원 수준의 가격을 부과할 때에는 배출량은 큰 변화가 없으나, 톤당 4만원을 적용하면 온실가스 배출량이 대폭 감소하는 것으로 분석되었다. 탄소가격을 부과하지 않을 때에 비해 약 1억톤이 감소하고, 6만원 부과 시 1.24억톤을 감축할 수 있는 것으로 나타났으며, 탄소가격이 톤당 2만원에서 4만원으로 늘어날 때 온실가스 감축폭이 가장 크고, 6만원을 넘어가면 추가 감축폭은 줄어드는 것으로 분석되었다. 종합적으로, 전환 및 산업부문이 모두 NDC 목표를 달성하기 위해서는 배출권 가격이 약 4 ~ 6만원 정도에 형성되어야 하는 것으로 나타났다.

3.2. 국내 탄소가격 시나리오 설정

본 절에서는 앞서 소개한 2030년 탄소가격에 관한 국내외 선행연구의 전망 결과를 바탕으로, 국내 탄소가격의 2026 ~ 2030년 기간 연도별 배출권 가격 시나리오를 설정한다. 보다 현실적인 국내 배출권 가격 시나리오 설정을 위해 선행연구 참고 시 다음 사항을 고려하였다. 탄소세 및 현재 해외 주요국의 배출권 가격 전망치는 국가별 상이한 감축 목표 및 제도 적용 대상 등의 정책적 요소와 해당 국가의 감축 이행 여건 등을 두루 반영함에 따라, 해외 국가의 탄소가격을 국내에 그대로 적용하는 것은 적절치 않다고 보았다. 현재 한국의 배출권 가격이 3기 운영기간 동안 평균 1만원에도 미치지 못하고 있는 상황에서, 현재 가격 대비 10배 이상 높은 해외의 정책적 탄소가격이나 규범적 가격 수준을 기반으로 국내 배출권의 단기 가격 수준을 전망하는 것은 타당성과 현실성이 낮다고 판단된다.

동 논문에서는 미래 배출권 가격과 그 변동성에 관한 높은 불확실성을 고려하여, 제4차 계획기간(2026 ~ 2030년)의 배출권 가격에 대해 다음 3가지 시나리오를 구성하였다. 배출권 가격 시나리오는 가격의 수준에 따라 약(S1), 중(S2), 강(S3) 세 가지로 설정하였다. IEA (2022)의 한국 탄소가격과, 탄소가격 부과체계 개편방안 연구(KIPF, 2022)의 결과를 고려하여, 국내 배출권 가격의 reference price를 5만원으로 설정하였으며, 해당 가격 수준을 중심으로 약(S1), 중(S2) 시나리오를 구성했다. 한편 World Bank (2023) USD 50 ~ 100, IPCC (2022) USD 90, OECD (2021) EUR 60, IMF (2019) EUR 75 등 공신력 있는 국제기구의 2030년 규범적 탄소가격의 평균값은 약 10만원8)으로 나타난다(Table 4). 이는 탄소중립을 위해 필요한 2030년의 적정 탄소가격에 해당하므로, 10만원을 net-zero price로 설정하고, 해당 가격을 강(S3) 시나리오에 반영하였다. 요약하자면, 세 가지 가격 시나리오는 다음과 같다.

- - 약(S1) 시나리오: ’23 ~ ’24년 1만원 수준으로부터 단계적으로 증가하여 ’30년 reference price 5만원에 도달

- - 중(S2) 시나리오: ’26 ~ ’30년 기간 평균 배출권 가격이 reference price 5만원과 같아지도록 ’24년부터 ’30년까지 1만원씩 증가하는 구조

- - 강(S3) 시나리오: 해외 주요국의 배출권 가격에 수렴, ’30년까지 net-zero price 10만원에 도달하는 구조

3.3. 배출권 구매부담 분석을 위한 감축 시나리오 설정

본 절에서는 할당정책 변화의 잠재적 영향에 대한 직관적인 이해를 돕기 위해, 앞서 도출한 3가지 탄소가격 시나리오(S1, S2, S3)에 따른 연도별 배출권 가격(Py)과 업체별 할당량 정보를 활용하여 배출권 부족량과 그에 따른 구매비를 정량적으로 추정한다. 이를 위해, 가격 시나리오별로 일정한 감축률을 가정하여 4차 계획기간 동안의 업체별 예상배출량을 도출하였다. 구체적으로, 배출권 구매량은 ’26 ~ ’30년 기간 발전사별 예상 배출량(Ei)과 배출권 할당량(Qi)의 차이가 된다. 해당 값이 양(+)인 경우 할당받은 배출권에 비해 실제 배출량이 많아 배출권이 부족함을 의미하며, 음(-)인 경우 배출권의 잉여가 발생함을 의미한다.

예상 배출량(Ei)은 발전사별 ’21 ~ ’22년 평균 배출량을 기준으로 2030년까지 일정한 감축률(r)로 배출량이 감소하는 것을 가정하여 연도별로 추정하였다. 배출권 가격과 배출량은 시장 메커니즘에 따라 서로 상호유기적으로 결정된다는 점을 고려하여 가격 시나리오의 탄소가격 수준이 높을수록 발전부문 감축 유인이 커질 것으로 가정하였다. 즉, 약, 중, 강 시나리오로 갈수록 발전부문 평균 감축률이 높아지도록 설정했다.

또한, 배출권 할당량(Qi)의 경우 BM 유형 및 유상할당 비율(j)에 따라 발전사별 할당량에 차이가 발생하므로, 이러한 제도 설계 요소별로 배출권 구매량이 다르게 산정된다. 따라서, 본 분석에서는 유상할당 비중에 대한 차이는 반영하되 BM 유형의 경우 ’24 ~ ’25년에 이미 적용된 단일 BM 방식이 적용되는 것으로 가정했다. 발전사 i의 배출권 구매비 산정식은 다음과 같이 정리된다.

| (3) |

앞서 도출한 세 가지 탄소가격 시나리오 약(S1), 중(S2), 강(S3)에 유상할당 비율에 따른 두 가지 유형 A(유상 10%), B(유상 25%)를 추가하여 총 6개의 시나리오를 구성했다(Table 5). 예상 배출량()을 결정하는 가장 중요한 요소는 감축률(r)로, ’20 ~ ’22년 5대 발전사(A-E사)의 명세서 배출량 기준 전년 대비 연 감축률이 평균 약 2.9%임을 고려하여, 약(S1) 시나리오는 매년 전년 대비 2% 감축, 중(S2) 시나리오는 3%, 강(S3) 시나리오는 4% 감축하는 것으로 설정하였다. 또한, S1 시나리오와의 비교를 위해 S0 시나리오를 추가하였다. S0의 경우 S1 시나리오와 배출권 가격 시나리오는 동일하나 감축률을 0%로 설정하여 발전사의 감축 행동에 대한 가정을 달리하였다.9)

3.4. 배출권 구매부담 추정 결과

앞서 설정한 시나리오에 따라, 각 감축 노력(2%, 3%, 4%)에 기반한 연도별 예상 배출량()과 단일 BM 및 유상할당 비율 10% 및 25%를 적용하여 도출한 배출권 할당량과의 차이()로 발전사별 배출권 부족량을 추정하였다. 배출권 할당량은 계획기간 내 동일(업체별 총할당량의 1/5, 3기 할당방식 적용)한 반면, 예상 배출량은 연간 높은 감축률이 적용될수록 낮아짐에 따라, 감축률이 높은 시나리오(S1 → S3)로 갈수록 점차 배출권 부족량이 감소하는 구조이다. 감축률 0%를 가정한 시나리오 S0의 경우에만 배출권 부족량이 ’27 ~ ’30년 기간 동일하다.

배출권 (순)부족량 분석 결과(Table 6 참고), 유상할당 10%인 경우 발전부문의 배출권 부족량은 감축률(0 ~ 4%)에 따라 연평균 약 4천만 ~ 7천만 tCO2e에 이르며, 유상할당이 25%로 증가할 경우 약 6천만 ~ 9천만 tCO2e까지 증가한다. 세부 분석 결과(Appendix Table A1, A2, 참고)에 의하면 이 중 대부분의 배출권 부족분은 5대 발전사(A-E사)에서 발생한다. 특히, 유상할당 비율이 10%인 경우, 모든 감축률 시나리오에 대해 복합화력 및 집단에너지 유형의 중소규모(‘Others_non-coal’ in Table A1) 발전사에서 배출권 잉여가 발생한다. 예를 들어, S2A에서 非석탄 중소규모 발전사의 경우 5년간 약 42백만톤의 잉여 배출권이 발생하는 반면, 5대 발전사는 총 2.6억톤(연평균 약 53백만톤) 이상의 배출권 초과수요가 발생한다(Table A1 참고). 유상할당 비율이 25%로 늘어나면 무상으로 할당받는 배출권 수량이 발전사 전반에 걸쳐 감소하므로 배출권 (순)부족량의 규모가 더욱 커진다. 그럼에도 非석탄발전소의 경우 3% 이상의 감축만 이뤄진다면, 무상할당 받은 배출권 수량에 비해 배출 규모가 작아져 4기 초반부터 배출권 잉여가 발생한다(Table A2 참고).

마지막으로, 탄소가격 시나리오를 함께 반영하여 배출권 구매비 규모를 추정한 결과를 살펴보자. Table 7의 결과값은 배출권 잉여분에 대한 판매액을 제외한 순 배출권 구매비를 나타낸다. 모든 시나리오(감축률 0 ~ 4%)에서 시간이 지날수록 배출권 부족량은 점차 감소하도록 시나리오가 설정되었음에도 불구하고, 배출권의 가격 증가로 인해 발전부문의 배출권 구매부담은 점차 상승할 것으로 분석되었다. 상술한 바와 같이, 非석탄발전소의 경우 단일 BM 적용으로 배출권 할당에 유리한 상황에 놓여 어느 정도의 감축 노력만으로도 배출권이 부족하지 않게 되어 일부 발전사의 경우 배출권 판매 수익을 올릴 수 있을 것으로 나타났다. 반면, 석탄발전 비중이 높은 발전사들은 배출량이 감소하더라도 가격 증가와 유상할당의 영향이 이를 능가하여 배출권 구매 부담이 큰 폭으로 증가할 것으로 예상된다. 예를 들어, S3B 시나리오(높은 가격, 유상 25%)에 따른 배출권 구매비 부담은 S1A 시나리오(낮은 가격, 유상 10%)에 비해 2배 이상 클 것으로 분석된다.

감축을 통한 구매비 절감 효과는 S0와 S1 두 시나리오의 비교를 통해 확인 가능하다. S0과 S1에서는 2030년까지 배출권 가격이 reference price 5만원까지 상승한다. 배출권 가격 변화는 동일한 상태에서 ’26년부터 감축이 전혀 없는 S0 시나리오의 경우, 발전부문 연평균 구매비는 약 2.41조(유상 10%)에서 3.20조(유상 25%)에 달할 것으로 추정된다. 반면 매년 전년 대비 2%의 감축을 이뤄나갈 경우(S1), 연평균 배출권 구매비는 각각 약 2.09조(유상 10%)에서 2.88조(유상 25%)로 감소한다. 따라서, 매년 2%의 감축으로도 상당한 배출권 구매비 절감 효과를 가져올 수 있을 것으로 분석된다. 달리 말하면, 제4차 계획기간 동안, 2 ~ 4%보다 더 빠른 속도로 감축이 이뤄져야만 배출권 구매필요량이 더욱 크게 감소하여 배출권 가격 상승의 효과를 상쇄할 수 있을 것이다.

시나리오 분석과 관련하여 본 연구의 한계점은 다음과 같으며, 후속 연구를 통해 이러한 요소들이 추가로 고려될 필요가 있다. 첫째, 발전부문은 K-ETS 시장에서 배출권의 주요 매수자로 참여해 왔으며, 앞으로도 발전사의 배출권 수요와 국내 배출권의 가격은 현재 시나리오에서 가정한 것보다 더욱 밀접하고 유기적으로 움직일 수 있다. 즉, 발전부문의 배출권 수요가 급격히 증가할 경우, 가격의 증가폭도 더욱 커질 수 있다. 반대로 발전부문의 탈탄소화가 가속화될수록 배출권 가격은 보다 완만하게 증가할 가능성이 크다. 둘째, 본 연구의 시나리오 분석에서는 발전부문 전체에 대해 일정한 감축률을 적용하였다. 하지만, 각 발전사의 주된 발전 유형에 따라 할당 결과의 차이가 뚜렷하며, 전환부문 내에서도 일부는 배출권 수요자, 일부는 배출권 공급자의 위치에 놓이게 된다. 따라서, 감축에 대한 유인이 서로 다르게 나타난다는 점을 고려하여 감축률에 차등을 두어 분석하는 것이 더욱 타당할 수 있다.

셋째, 현재 시나리오 하에서는 A(유상 10%)와 B(유상 25%) 시나리오의 감축률을 동일하게 설정했다. 이는 발전사와 같은 거래제 참여 업체들이 배출권의 가격을 기회비용으로 받아들여 유·무상 할당 여부와 관계없이 배출권의 가격을 의사결정의 기준으로 삼는다는 경제이론에 근거한다. 하지만, 현재 우리나라 전력시장 구조상 무상할당 받은 배출권은 구매비가 발생하지 않으므로 원가에 기반한 급전순위 변동에 영향을 미치지 못한다는 점을 고려하면, 우리나라에서는 A와 B 시나리오에 따른 감축 행동이 다르게 나타날 가능성이 있다.10) 또한, 발전사별 할당량 추정치는 2022년 실적에 기반하므로 ’23 ~ ’24년 발전 실적(신규 할당업체 포함)을 모두 고려하면 결과가 바뀔 수 있다.

마지막으로, 제10차 전력수급기본계획(MOTIE, 2023) 및 제11차 전력수급기본계획 실무안(MOTIE, 2024)을 통해 확정된 바와 같이, 노후석탄의 LNG 전환 및 양수·수소 발전 등 무탄소전원으로의 전환을 통한 석탄발전의 단계적 폐지(phase-out)가 계획되어 있다. 2030년까지의 발전소별 전환 계획을 예상 배출량 산정에 반영한다면 보다 정확한 분석이 가능할 것으로 판단된다.

4. 결론 및 토의

본 연구는 배출권거래제 제4차 계획기간에 대한 기본계획과 할당계획의 수립을 앞두고, 배출권거래제의 주요 할당정책 제도 변경과 미래 배출권의 가격 변화가 발전부문에 미치는 영향을 종합적으로 분석하였다. 특히, 제4차 계획기간에는 국가 온실가스 감축 목표에 맞춰 배출허용총량이 축소되고, BM 확대와 유상할당 비율 증가 등 배출권 할당정책이 이전 계획기간 대비 더욱 강화될 것으로 전망되고 있다. 따라서, 이러한 제도 변화가 할당 결과와 거래 시장에 미치는 영향, 향후 가격 변동성을 고려한 경제적 영향 등에 대한 정량적 분석의 필요성이 제기된다.

이러한 목적 하에, 본 연구에서는 2022년 발전소별 발전량 데이터와 공표된 국가 부문별 목표 배출량을 바탕으로 제4차 계획기간(’26 ~ ’30년)에 대한 발전부문 할당량을 추정하였다. 기본적인 할당량 산정 방식은 제3차 계획기간 배출권 할당계획(ME, 2020)을 참고하였다. 본 논문에서는 첫째, 배출효율 기준 할당방식(BM) 중 단일 BM과 원별 BM 적용 시 발전소 유형별 할당량의 차이를 분석하고, 유상할당 비중 확대에 따른 영향을 함께 살펴보았다. 둘째, 국내외 미래 탄소 가격에 관한 논의를 종합하여 향후 국내 배출권의 가격 시나리오를 설정하였으며, 증가하는 가격에 상응하여 감축 행동이 이뤄질 것을 가정하여 발전사별 배출권 부족량/잉여량을 추정하였다. 셋째, 이를 바탕으로 미래 배출권 가격 변동성에 따른 발전부문 배출권 구매비 수준을 추정하였다.

국가 감축 목표에 따라 ’26 ~ ’30년 기간 전환부문 목표 배출량이 기준연도 배출량 대비 평균 30% 감소하는 상황에서, 단일 BM과 유상할당 비중 확대, 그에 더해 배출권 가격 상승이 동반될 경우 석탄발전 비중이 높은 발전사의 배출권 구매비 부담이 큰 폭으로 증가할 것으로 추정되었다. 특히, 발전 연료 유형을 기준으로 매우 다른 분배적 결과가 나타났다. 단일 BM 적용 시 석탄발전 비중이 높은 발전사일수록 할당받는 배출권 수량이 감소하여 배출권 구매비의 부담이 크게 증가하는 반면, 복합화력 및 열병합 발전소 등 非석탄발전소는 배출권 확보에 있어 매우 유리한 상황에 놓이는 것으로 나타났다. 유상할당 비율이 현행 10%에서 증가하더라도, ’21 ~ ’22년 평균배출량으로부터 매년 2 ~ 3% 정도의 배출량 저감만으로도 무상 할당받은 배출권이 부족하지 않게 되어, 잉여 배출권을 매도하여 수익을 올릴 수 있는 입장에 놓일 것으로 분석되었다. 반면, 석탄발전 중심의 발전사들은 ’21 ~ ’22년 평균배출량으로부터 매년 4% 감축하더라도, 4기 5년간 약 2.4억톤(유상할당 10%)에 달하는 배출권을 구매해야 하는 상황으로 분석되었다. 유상할당이 25%로 증가하면 이는 약 3.1억톤으로 증가한다. 이렇게 발전 유형에 따라 크게 대비되는 할당 결과는, 경제적 유인에 근거한 배출권거래제의 작동 방식에 따라 궁극적으로 발전부문의 탈탄소화 유인을 강화하고 온실가스 감축을 촉진하는 요인이 될 것으로 예상된다.

하지만 문제는 현재 K-ETS 할당대상 발전소 중 석탄발전 비중이 50%가 넘고, 저탄소 에너지원으로의 연료 전환이 단기간 내 빠르게 전개되기 어렵다는 점이다. 특히, 국가 차원의 안정적인 전력 공급을 위해서는, 온실가스 감축을 위해 화력발전소의 출력을 급격히 줄이거나 가동을 중단할 수 없다. 2030년까지 재생에너지의 보급이 빠르게 확대된다 해도, 재생에너지의 간헐성과 변동성을 보완할 수 있는 에너지 시스템의 구축이 동반되지 않는 한 안정성의 문제로 인해 현재 화력발전 중심의 전력 공급 체계를 빠르게 벗어나는 것은 매우 어렵다. 이에 따라 배출권 가격이 단기간 내 큰 폭으로 상승한다 해도 발전사들의 배출량은 그에 상응하는 속도로 감소할 수 없으며, 급속한 배출 저감이 어려운 상황에서 배출권을 매수하는 데 의존하게 될 수밖에 없다.

배출권거래제가 실효성을 갖기 위해서는 무엇보다도 배출권의 가격, 즉 탄소 비용이 전력시장에 온전히 반영되는 것이 전제되어야 한다. 그러나 현재 우리나라의 전기요금 결정 메커니즘은 탄소 비용을 온전히 반영하기 어려운 구조적 문제를 가지고 있다. 이러한 경직적 구조가 4기 계획기간에도 지속된다면, 배출권 가격의 상승이 실질적인 무탄소 전원으로의 전환과 전력 수요의 감소로 이어지기 어렵다. 결국 화력발전 비중이 높아 배출권에 대한 초과수요 규모가 상대적으로 큰 발전공기업의 수익성 악화와 한국전력의 추가 적자로 이어질 수 밖에 없다는 점은 우려되는 바이다. 배출권거래제가 본래 취지와 목적에 부합하기 위해서는, 참여 기업들이 온실가스 감축 활동과 기술 투자에 충분히 집중할 수 있도록 운영되는 것이 중요하다. 특히, 발전부문의 경우 무탄소 전원으로의 전환을 가속화하고, 궁극적으로 전력망의 탄소중립을 가능케 하기 위해서는 장기적 관점에서의 혁신 기술 개발과 투자가 무엇보다도 중요하다. 발전사들의 재정 상태 악화는 이러한 중장기적 의사결정에 걸림돌이 될 수 있다. 배출권거래제 운영을 통해 확보한 기후대응 기금을 활용한 재정적 지원 방안에 대해서도 더욱 활발한 논의가 이뤄질 필요가 있다.

본 논문의 분석 결과는 향후 배출권 시장이 지금까지와는 매우 다른 양상을 보일 것임을 시사한다. 정부는 제4차 계획기간의 운영을 앞두고, 최근 1만원 이하의 과도하게 낮은 배출권 가격 수준에 대한 대응책으로서 이월제한 기준 완화와 시장안정화 조치 개선, 상품 다변화와 참여자 확대 등의 시장활성화 방안을 추진하고 있다. 그러나 앞서 살펴보았다시피 제4차 계획기간에는 NDC 달성을 위해 국가 배출허용총량이 축소되면서, 주된 배출권 수요자인 발전부문의 배출권 부족 현상은 더욱 심화될 것으로 보인다. 반면 그간 배출권을 시장에 공급해 온 산업부문의 향후 배출권 잉여 여부는 불확실성이 크다. 즉, 제4차 계획기간에 대해서는 배출권 가격의 하락이 아닌 배출권 부족과 가격 급등을 우려해야 하는 상황으로 보여진다. 앞서 언급한 다양한 제도개선 방안의 도입에 앞서, 거래제를 통한 배출권의 효율적 분배와 탄소 배출에 대한 가격 신호 기능이 훼손되지 않으면서도 제도가 안정적으로 운영될 수 있는가에 대한 신중한 검토가 이뤄질 필요가 있다. 본 연구의 결과는, 배출권거래제의 정책 설계에 중요한 기초 자료를 제공함과 동시에 제도를 이행하는 기업들이 차기 배출권거래제에 효과적으로 대응하는 데에 기여할 수 있을 것으로 기대된다.

Acknowledgments

이 논문은 2023년 대한민국 교육부와 한국연구재단의 지원을 받아 수행된 연구임(NRF-2023S1A5A2A21085534).

Notes

References

- Enerdata. 2023. Carbon price forecast under the EU ETS. https://www.enerdata.net/publications/executive-briefing/carbon-price-projections-eu-ets.html

- Han S, Yoon H, Oh G, Cho H. 2022. A study on the emission price required for fuel conversion in electricity market. Proceedings of the KIEE Summer Conference; 2022 Jul 13~Jul 16; Yeosu Expo Convention Center. Yeosu, Korea: Korean Institute of Electrical Engineers. p. 858-859.

- IEA (International Energy Agency). 2022. Global energy and climate model 2022: Documentation. Paris, France: Author.

- IMF (International Monetary Fund). 2019. Fiscal monitor, October 2019: How to mitigate climate change. Washington, DC: Author.

-

IPCC (Intergovernmental Panel on Climate Change). 2022. Climate change 2022 - Mitigation of climate change: Working group III contribution to the sixth assessment report of the Intergovernmental Panel on Climate Change. Cambridge: Cambridge University Press.

[https://doi.org/10.1017/9781009157926]

- Joint Ministerial Statement. 2022. Improvement measures for the Emissions Trading System (ETS).

- Joint Ministerial Statement. 2023a. The 1st national framework plan for carbon neutrality and green growth.

- Joint Ministerial Statement. 2023b. Measures to stimulate the emissions trading market.

- KEA (Korea Energy Agency). 2023. Handbook of district heating and power. Ulsan, Korea: Author.

- KEPCO (Korea Electric Power Corporation). 2023. 2023 Korea electric power statistics (No. 92). Naju, Korea: Author.

- Kim N. 2020. A study on incorpoation of emission permit price into the electricity market. Ulsan, Korea: Korea Energy Economics Institute. KEEI Research Paper 20-07.

- KIPF (Korea Institute of Public Finance). 2022. Research on the reform of carbon pricing mechanisms. Sejong, Korea: Author.

- ME (Ministry of Environment). 2020. National allocation plan for the phase 3 greenhouse gas emissions trading scheme (2021-2025). Sejong, Korea: Author.

- ME (Ministry of Environment). 2024. ETS insight emission trading scheme & carbon market (Vol. 71). Sejong, Korea: Author.

- MOTIE (Ministry of Trade, Industry and Energy). 2023. The 10th basic plan for electricity supply and demand (2022-2036). Sejong, Korea: Author.

- MOTIE (Ministry of Trade, Industry and Energy). 2024. Working-level draft of the 11th basic plan for electricity supply and demand. Sejong, Korea: Author.

- NGFS (Network for Greening the Financial System). 2022. NGFS scenarios for central banks and supervisors. Paris, France: Author.

- OECD (Organisation for Economic Co-operation and Development). 2021. Effective carbon rates 2021: Pricing carbon emissions through taxes and emissions trading. Paris, France: OECD Publishing.

- Price R, Thornton S, Nelson S. 2007. The social cost of carbon and the shadow price of carbon: What they are, and how to use them in economic appraisal in the UK. London, UK: Department for Environment, Food and Rural Affairs.

- World Bank. 2022. State and trends of carbon pricing 2022. Washington, DC: Author.

- World Bank. 2023. State and trends of carbon pricing 2023. Washington, DC: Author.

-

Yu J, Lee S. 2022. Comparative analysis of policies reflecting carbon prices for fuel conversion (in Korean with English abstract). J Clim Change Res 13(3): 365-372.

[https://doi.org/10.15531/KSCCR.2022.13.3.365]