온실가스 배출권 이월제한이 배출권가격에 미친 효과

Abstract

This study aims to empirically assess the effect of allowance banking restrictions on allowance price using event study methods. This study also outlines and evaluates other key government intervention measures implemented so far in order to stabilize the market for emissions during the first and second planning periods. The main results are as follows. First, there were three market interventions during the first planning period, but they were likely to have no significant effect on the market. Second, the banking restrictions within the planned period, announced in June 2019, are evaluated to be stronger than before, but the price of KAU18 temporarily fell shortly after the announcement of the public hearing plan, and it eventually returned to the previous trend. But, this can have a significant effect in terms of increasing market liquidity.

Keywords:

Emissions Trading Scheme, Banking Restriction, Event Study1. 서 론

우리나라는 온실감축을 위한 핵심 정책으로 2015년 온실가스 배출권거래제를 도입하였으며, 현재 1차 계획기간 (2015-2017)을 지나 2차 계획기간 (2018-2020)에 있다. 배출권거래제는 우리나라 2030년 감축목표를 달성하기 위한 핵심정책 수단으로서 그 중요성은 매우 높다. 일부에서는 배출권거래제의 효과성에 대해 강한 의문을 제기하기도 하지만 (Noh, 2014), 우리나라 배출권거래제는 시범기간에 발견된 여러 문제점을 수정ㆍ보완해가며 어느 정도 정착되어가는 단계이다.

배출권 시장은 정부가 만들어낸 배출권을 거래하는 새로운 종류의 시장이기 때문에 도입 초기에는 시장참여자들에게 익숙하지 않은 시장이다. 또한 정부와 기업 모두 경험이 없을 뿐 더러, 시장참여자의 정보나 제도에 대한 이해가 부족하여 배출권 시장이 초기부터 성숙한 금융시장처럼 작동할 것으로 보기는 어려웠다. 이에 정부는 예상되는 배출권 시장의 불안정에 대비하기 위하여 시장안정화를 위한 시장 개입의 법적 근거 (온실가스 배출권의 할당 및 거래에 관한 법률 제23조, 시행령 30조)를 바탕으로 배출권거래제 시행 초기부터 시장 안정화 조치를 마련했다. 안정화 정책은 정부가 배출권 시장에 개입할 수 있는 몇 가지 수단으로 구성되어 있는데, 그 중 중요한 요소 중 하나는 배출권 이월 (banking) 제한이다.

보유한 배출권이 실제 온실가스 배출량을 초과할 것으로 판단되는 경우, 기업은 잉여분을 배출권 시장에 판매하거나, 이후를 대비하여 다음 연도로 ‘저축’할 수 있는데, 이를 배츨권의 이월이라고 한다. 국가 온실가스 감축 측면만을 고려하면 당해 연도에 남은 배출권은 당해 연도에 폐기하는 것이 바람직할 것이지만, 배출권 이월을 허용하는 것은 동태적으로 최적화된 의사결정을 허용함으로써 기업의 총감축비용을 최소화하는데 그 목적이 있다. 문제는 각 기업이 경기 불확실성과 함께 배출권거래제 자체의 불확실성에 대비하기 위하여 잉여배출권을 최대한 이월하고자 한다는 점이다. 특히 배출허용 총량이 지속적으로 감소할 것으로 예상되는 상황 하에서는 배출권을 가능한 확보해두려는 것은 개별 기업의 입장에서 매우 당연하다. 이때 모든 기업이 이러한 행태를 보이게 된다면, 배출권 시장에서 총공급량이 제한되게 되며 시장은 지속적인 초과수요 상태에 빠질 수 있다. 이러한 상황을 해소하기 위해서는 정부가 배출권을 추가로 시장에 공급하거나, 민간의 잉여배출권의 판매를 강제 혹은 유도해야 하는데, 이를 위한 방식 중 하나가 이월할 수 있는 배출권 수량에 제약을 두는 것이다.

실제로 우리나라 배출권 시장도 전체 배출량과 총 배출권 할당량에서는 그렇게 차이가 나지 않았지만, 2015년 출범 이후 지속적으로 초과수요 상태에 있다. 특히 매년 배출권 제출기한인 6월 30일을 앞둔 4, 5월에는 배출권을 시장에서 구매를 할 수 없다는 기업들의 불만이 매년 제기되어 왔다. 이에 정부에서는 이러한 상황을 해소하기 위하여 출범 이후 두 번의 시장안정화 예비분 공급 (2016년 6월, 2017년 4월)과 두 번의 배출권 이월 제한 (2018년 6월, 2019년 6월)을 시행한 바 있다 (2020년 2월 기준).

시장안정화 예비분 공급은 정부가 배출권 공급을 직접 수행하는 것으로, 시장에 미치는 효과는 공급량 수준에 따라 명확히 결정된다고 할 수 있다. 그러나 이월을 제한하는 경우, 민간의 행태를 유인하여 유동성 확대를 도모하는 것이기 때문에 그 효과는 상대적으로 불분명하다. 따라서 정책의 실효성을 평가하기 위하여 이월제한의 효과를 실증적으로 규명할 필요가 있다. 향후 배출권 시장 개입 정책의 효과성을 극대화하기 위해서도 지금까지 이루어진 이월제한 정책에 대한 객관적 평가가 요구된다.

이러한 맥락에서 본 연구는 제1-2차 계획기간에 이루어진 정부의 배출권 시장 개입을 개관하고, 가장 적극적인 개입이라고 평가되는 2019년 6월 시행된 이월제한의 효과를 시장 가격 자료를 이용하여 사건연구방법론 (event study)을 이용하여 분석한다. 이를 위하여 한국거래소의 배출권시장 플랫폼을 통하여 얻을 수 있는 KAU18의 종가를 이용하였으며, 실증 분석 결과 배출권 이월제한 그 자체는 그리 큰 영향은 없었고, 공청회 계획 발표 직후 배출권 가격이 일시 하락하였지만 다시 과거 수준으로 복귀하였음을 확인할 수 있었다. 즉, 배출권 가격 자체만 보았을 때 2019년 6월 시행된 이월제한 조치는 시장에 유의미한 영향은 미치지 못한 것으로 판단된다. 다만, 시장의 유동성이라는 측면에서는 긍정적인 영향을 미친 것으로 보인다.

본 연구의 이후 구성은 다음과 같다. 제2장에서는 본 연구와 관련된 선행연구를 살펴본 뒤, 제3장에서는 배출권 시장 출범 이후 공급 확대를 위한 시장 개입 현황을 요약한다. 제4장에서는 이월제한 효과를 살펴보기 위한 방법론인 사건연구 방법론을 개관하고, 추정결과를 제시한다. 그리고 제5장에서 결론을 짓는다.

2. 선행연구

본 연구는 주제 측면에서는 배출권 시장 개입 정책과, 방법론적 측면에서는 사건연구방법론과 연관이 있다.

배출권 시장 개입과 관련된 연구는 크게 배출권의 가격을 제한하는 가격정책 (price policy)과 배출권의 수량을 조절하는 수량정책 (quantity policy)이 있다 (Godby et al., 1997; Pizer, 2002; Jacoby and Ellerman, 2004; Murray et al., 2009; Fell et al., 2012; Hahn, 2014). Schopp et al. (2015)은 배출권 가격이 낮은 수준으로 유지될 경우 동태적 사회적 효율성, 배출권 가격의 안정성과 신뢰성 등에서의 사회 후생이 감소될 수 있음을 보였다. Richstein et al. (2015)은 EU ETS에서 경매연기 (Back-loading)와 MSR의 효과를 전력시장을 통해 분석하였고, 그 대입한 결과 경매연기가 단기적으로 배출권가격을 지지함을 확인하였다. 또한 Taschini et al. (2014)은 EU ETS의 시장안정화예비분 (Market Stability Reserve)처럼 시장유통량을 기준으로 한 준칙에 기반한 시장 개입 시 방식별 배출권 가격의 변화를 모의실험하였다. 국내연구로는 Cho and Kim (2016) 및 Kim et at. (2016)이 국내 법령 상 개입 가능한 배출권 규모 등을 감안하여 실제 규정 내용과 법상 명시된 조치들의 실행 시 장단점을 논의하고 있다.

수량정책과 관련된 연구는 주로 배출권의 이월 및 차입과 관련되어 이루어져 왔다 (Helm et al, 2003; Cason and Gangadharan, 2006; Grosjean et al., 2014). 특히 국내 시장을 대상으로도 배출권시장 유연성 확보 방안으로 차입완화를 언급한 여러 연구가 있었다 (Jeong and Sim, 2015; Lee et al., 2015; Hong et al. 2016, Yu and Lee, 2019)

한편, 본 연구가 채택한 사건연구방법론은 경제학, 특히 재무 분야에서 전통적으로 사용되어온 방법론이다. Kothari and Warner (2007)에 따르면, 1974년부터 2000년까지 경제학, 재무학, 법학 등에서 600여 연구가 사건연구방법론을 사용했다. 해당 방법론은 Dolley (1933)가 처음 소개한 이후 이를 확장한 연구가 지속적으로 진행되어 왔다 (Brown and Warner, 1985; Fama et al., 1969). Schwert (1981)는 사건연구방법론을 이용하여 특정 규제 도입 시 기업가치의 변화 여부를 살펴보았으며, Hamilton (1995)은 미국환경보호청 (EPA)에 의한 기업의 독성물질 배출정보공개가 기업의 비정상수익율 (abnormal return)에 부정적 영향을 주고 있음을 확인하였다.

최근에는 사건분석방법론을 이용하여 기후변화와 관련된 외부환경의 변화가 관련 사건이 기업가치에 미치는 영향을 분석하는 연구가 등장한다. Miclăuş et al. (2008)는 EU ETS에서 국가할당계획 (national allocation plans)의 발표가 배출권 가격에 미치는 영향을 분석하였고, Lee et al. (2015)은 자발적 탄소공개 프로젝트 (Carbon Disclosure Project) 참여 기업의 자료를 이용하여 기후변화 대응 활동 관련 기업정보공개가 기업가치에 부정적인 영향을 주고 있음을 확인하였다. Brower et al. (2016)은 EU ETS에서 기업별 배출량 발표 전후로 주가의 반응을 분석하여, 투자자들은 잉여배출권만을 가치 있는 정보로 판단한다고 결론지었다. 국내에서는 Kim (2019)이 주식가격 수익률을 이용하여 배출권거래제와 관련된 세가지 사건 (배출권거래제법 국회통과, 배출권거래제 입법예고, 배출권거래제 시행)이 기업가치에 어떠한 영향을 주었는지 분석한 바 있다.

3. 정부의 배출권 시장 개입 사례

3.1 배경

온실가스를 줄이기 위한 정부의 정책 수단은 크게 시장기반 방식 (market based approach)과 직접통제 방식 (command and control)으로 나뉜다. 시장기반 방식의 대표적인 예로는 탄소세 (carbon tax)와 배출권거래제 (emissions trading scheme)가 있으며, 직접통제 방식 예로는 2010년부터 시행 중인 ‘온실가스ㆍ에너지목표관리제’가 있다. 대다수의 경제학자들은 경제적 유인을 통하여 감축을 달성한다는 점에서 탄소세 혹은 배출권거래제와 같은 시장기반 방식을 선호하는데, 탄소세와 배출권거래제 중 어느 것이 보다 우월한 정책인지에 대한 일치된 의견은 없다. 다만, 현실에서는 배출권거래제를 EU와 미 캘리포니아주 등에서 채택한 이후 우리나라와 중국을 비롯한 여러 국가에서 시행ㆍ추진 중이다.1)

배출권거래제는 배출권의 자발적 거래를 통하여 사회적 총비용을 최소화하는 방식으로 온실가스 감축을 달성하고자 하는 것으로, 이러한 목표를 달성하기 위해서는 반드시 배출권 시장의 원활한 기능이 전제되어야 한다. 배출권 시장이 제 기능을 하지 못한다면 배출권거래제는 각 기업별로 배출량 상한을 할당하는 ‘온실가스ㆍ에너지목표관리제’과 같은 직접통제 방식과 사실상 동일해지기 때문이다. 배출권 시장의 제 기능은 통상의 시장과 다르지 않다. O’Hara (2003)에 따르면, 모든 조직화된 시장 (organized market)은 가격발견 (price discovery) 및 유동성 공급 (liquidity provision) 기능을 제대로 수행해야 그 기능을 수행하는 것으로 판단할 수 있다. 이때, 가격발견은 시장 가격이 자산의 실질가치에 미치는 정보를 빠르게 반영하는 정도를, 유동성은 희망하는 거래량을 원하는 가격에 신속하게 최소한의 거래비용으로 거래할 수 있는 정도를 나타낸다.

이러한 맥락에서 정부가 배출권 시장에 개입할 때는 가격발견 혹은 유동성 공급 기능을 개선하는 것을 목적으로 한다. 그리고 전자를 목표로 할 때는 시장 안정화, 그리고 후자를 목표로 할 때는 시장 활성화라고 하며, 두 개념은 밀접하게 연관되어 있지만 두 가지는 서로 다른 개념임을 유의할 필요가 있다. 배출권 시장 안정화는 가격의 급격한 변동을 막음으로써 기업이 직면한 불확실성을 줄여주기 위한 것으로, 수요 초과로 인한 배출권 가격의 급격한 상승을 막기 위하여 정부가 배출권 예비분을 시장에 공급하는 것이 하나의 예가 된다. 배출권 시장 활성화는 배출권이 필요한 기업이 낮은 거래비용으로 구매하고자 하는 수량을 구입하도록 일정 수준의 유동성을 보장하는 것으로, 배출권 매도/매수호가를 의무적으로 제시하고 거래하는 시장조성자 (market maker)를 지정하는 것이 그 예가 된다.

3.2 제1차 계획기간 배출권 시장 개입 사례

제1차 계획기간 동안 정부의 배출권 시장 개입은 세 차례 이루어진 바 있다. 첫 번째 개입은 2016년 6월로, 배출권거래제 시행 첫 해인 2015년 배출량에 해당하는 배출권을 제출해야 하는 시기에 이루어졌다. 이는 시행 첫 해의 혼란을 최소화하고자 하는 데 그 목적이 있었으며, 배출권이 부족한 업체를 시장안정화 예비분 27.4만톤을 시장에 공급하였다.

애초에는 부족물량 비율이 10%를 초과한 부족 업체를 대상으로 6월 1-3일 동안 매일 30만톤, 최대 90만톤을 경매를 통해 공급할 계획이었으나, 예정된 공급물량 이하로 호가가 제출되어 동일기간 장내 평균 거래가보다 10% 이상 낮은 수준으로 전원 낙찰되었다. 또한 공급된 배출권은 공급예정물량 대비 30% 수준이었다. 공급된 예비분 27.4만톤은 2015년 최종 배출량 대비 0.05%임을 고려하면, 첫 번째 시장 개입은 배출권 시장에 유의미한 영향을 미치지 않았던 것으로 판단된다.

두 번째 개입은 2017년 4월에 이루어진 ‘배출권 거래시장 안정화 방안’ 발표이다. 이는 배출권 여유기업이 시장가격 수준과 무관하게 이월함에 따라 지속된 초과수요 상태를 해소하는데 목적이 있었다. 구체적으로 1차 계획기간 연평균 할당량 10% + 2만톤을 초과하는 이월량은 제2차 계획기간 할당량에서 삭감하는 것으로써, 업체에게 이월의 유인을 감소시켜 배출권을 시장에 내놓도록 하는 것이었다. 실제로 제1차 계획기간이 종료되면서 454개 업체가 여유분 등 총 3,701만톤을 제2차 계획기간으로 이월하였는데, 이는 제1차 계획기간 연평균 할당량의 10%가 5,617만톤임을 고려하면 해당 이월 제한 규정이 전반적으로 기업의 의사결정에 강력한 영향을 미쳤다고 보기는 어려워 보인다.

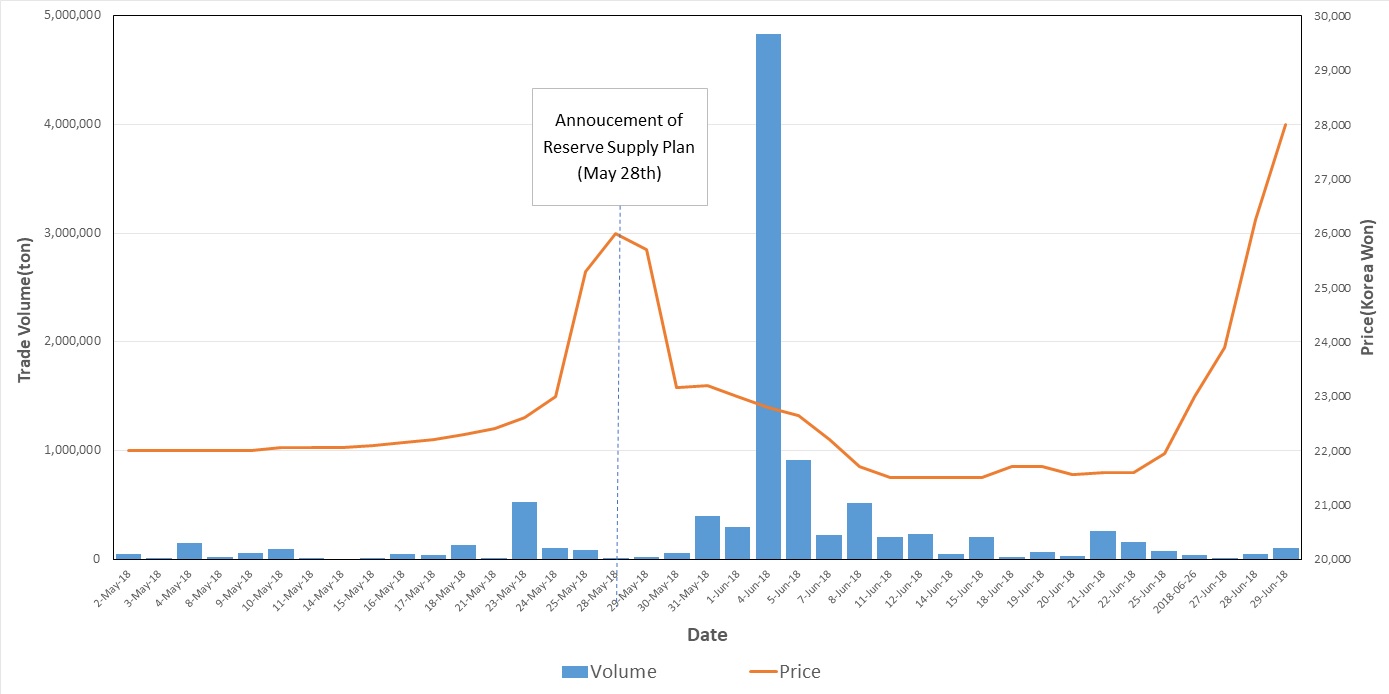

세 번째 개입은 2018년 6월에 이루어진 시장안정화 예비분 550만톤 공급이다. 2017년도 배출량에 해당하는 배출권을 2018년 6월 30일까지 제출해야 함에 따라 배출권 초과수요가 지속되어 이를 해소하고자 정부는 시장안정화 예비분 550만톤 공급을 5월 28일 발표한다. 과거 두 개입에 비해 상당히 적극적인 개입이라고 할 수 있었으며, 그 결과 시장안정화 예비분 공급 발표 전 KAU17가격은 상승추세였으나 발표 이후 가격은 5월 초 수준으로 감소하게 된다 (Fig. 1 참조). 물론, 예비분 공급 직후인 6월 4-5일을 제외하고는 배출권 거래량 수준이 매우 낮아 5월의 가격 상승 추세가 시장상황을 완전히 반영했다고 보기는 어려우나, 예비분 공급은 상승 추세를 어느 정도 완화했던 것으로 판단된다.

3.3 제2차 계획기간 배출권 시장 개입 사례

정부는 배출권 잉여분 이월ㆍ차입 제한 규정을 2019년 6월 5일 발표하였다. 이 조치는 동일 계획기간 내 이행연도 간 (2018년→2019년) 이월제한이라는 점에서 계획기간 간 이월을 제한했던 2017년 4월 시행된 이월제한보다 강력한 것이라고 할 수 있다. 대다수의 기업들이 배출권이 남더라도 시장에 판매하지 않고 가능한 비축하려 하므로 이월 제한을 통하여 배출권을 시장에 유통시키려는 목적이며, 실제로 정부에서도 ‘배출권 거래시장의 유동성 확보’라고 명시적으로 밝힌바 있다.

2019년 6월에 실행된 배출권 이월ㆍ차입 제한 내용은 다음과 같다.

2019년 6월 발표된 조치, 특히 이월에 관한 제한은 2018년 6월 이월제한 조치와는 달리 상당한 논란을 일으켰다. 2019년 5월 21일 열린 공청회에서 일부 참석자는 배출권 제출기한 (2019년 6월 30일)이 다 되어 이월에 제한을 두는 것은 제도의 안정성ㆍ신뢰성 측면에서 바람직하지 못하고, 배출권 잉여분은 기업의 감축노력을 통하여 획득한 것이기 때문에 이를 시장에 판매할지 이월할 것인지는 기업의 자유로운 판단에 맡겨두어야 한다는 입장을 밝힌바 있다.

4. 배출권 이월제한 효과

본 연구에서는 사건연구방법론 (even study)을 이용하여 제2차 계획기간인 2019년 6월에 이루어진 이월제한 조치가 배출권 가격에 영향을 미쳤는지 실증적으로 분석한다. 2017년 4월에 이루어진 첫 번째 이월제한 조치는 앞서 언급한 것처럼 배출권 시장에 유의미한 영향을 미치지 않았던 것으로 판단되며, 배출권 할당계획 변경 및 이에 따른 온실가스 배출권 할당량 증가가 2017년 1월에 발표되는 등 다른 정책적 변화가 있었기 때문에 분석에서 제외한다.

4.1 자료

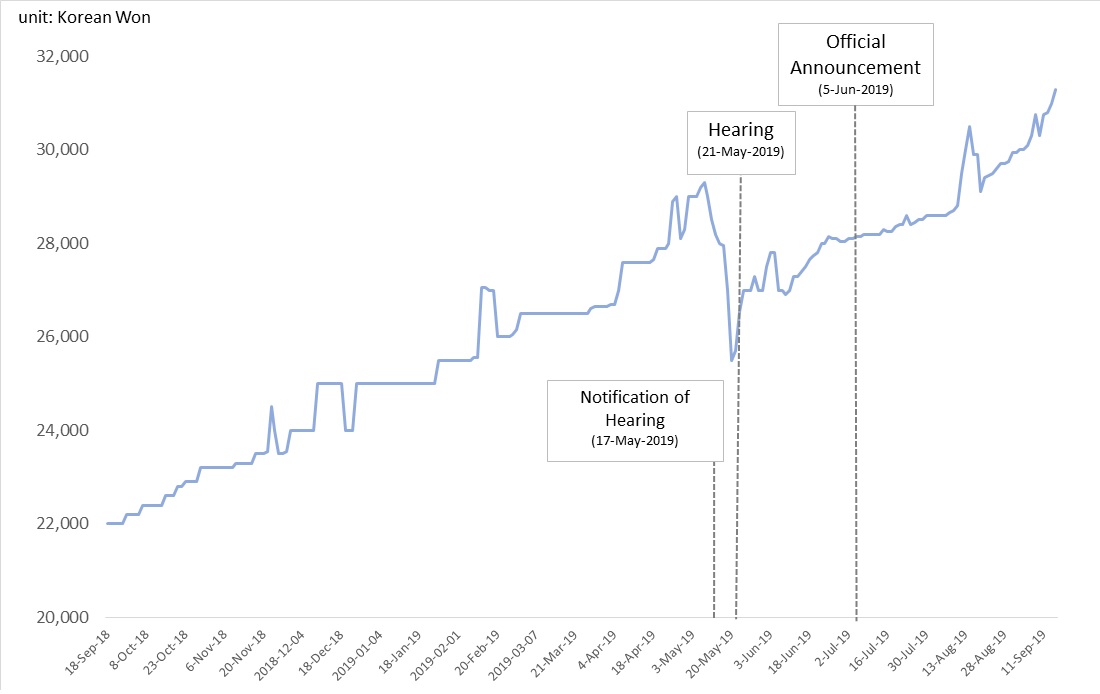

본 연구에서 분석하고자 하는 이월제한 조치는 2019년 6월 5일 발표된 것이며, 이를 위하여 KAU18의 일별종가와 거래량을 2018년 1월 2일부터 2019년 9월 30일까지 6분기에 걸쳐 KAU18 일별 종가와 거래량을 한국거래소 웹사이트의 배출권시장 플랫폼 (http://ets.krx.co.kr)에서 획득하였다. KAU18 가격은 2018년 20,000원에서 시작하여 상승추세를 보여주었으며, 6분기 동안의 가격은 대략적으로 다음과 같다.

Fig. 3은 이월제한 조치가 이루어진 2019년 6월을 중심으로 2018년 9월 3일부터 2019년 9월 30일까지의 KAU18 종가 추이를 보여준다.

이월제한 조치는 공식적으로는 6월 5일 발표되었지만, 이월제한 조치에 대한 공청회 계획은 5월 17일 발표되었고, 공청회는 5월 21일 개최되었다. 즉, 이월제한 가능성에 대한 정보가 5월 17일 이전에 시장에 확산되었고, 배출권 가격 하락의 요인으로 작동하였을 것이라고 짐작할 수 있다. 실제 Fig.3에서 볼 수 있는 것처럼 공청회 개최 소식이 발표된 5월 17일 전부터 가격이 하락하였고, 공청회를 통해 이월제한에 대한 정부의 의지가 분명히 드러남에 따라 가격이 보합세를 유지하다 이후 상승세로 반전되어 6월 말에는 하락 직전 수준으로 복귀하게 된다. 따라서 이월제한 발표는 올해 1월 이후 지속된 배출권 가격 상승 추세를 일시적으로 완화시킨 정도에 불과했던 것으로 추측할 수 있다. 이러한 짐작이 타당한지 사건연구방법론을 이용하여 엄밀하게 분석하기로 한다.

4.2 분석방법 : 사건연구방법론

예측하지 못한 임의의 사건이 발생할 때, 이와 관련된 금융 자산의 수익률에 변화를 미칠 것으로 예상할 수 있다 (MacKinlay, 1997). 이러한 수익률의 변화는 금융 자산의 실제 수익률 (ex post return)과 해당 사건이 없었을 때 기대되는 정상수익률 (normal return)의 차이인 비정상 수익률 (abnormal return, 이하 AR)로 정의하는데, 이때 대상이 되는 금융 자산은 연구주제에 따라 주식, 채권, 신용부도스왑 등이 될 수 있으며, 본 연구에서는 배출권이 된다.

구체적으로 배출권의 시점 t의 비정상수익률 ARt는 다음과 같이 정의된다.

| (1) |

여기서 Rt는 실제 수익률이며, E[Rt|Xt]는 시점 t까지의 정보 Xt에 기반한 조건부 수익률 기대값 을 의미한다. 직관적으로, 분석대상이 되는 사건의 배출권의 가격에 미친 영향이 미미하다면, 사건 전후의 실제 수익률과 조건부 수익률의 차이는 그렇게 크지 않을 것으로 기대할 수 있다. 이는 통계학적으로 귀무가설 ARt=0 성립여부를 검정함을 의미한다.

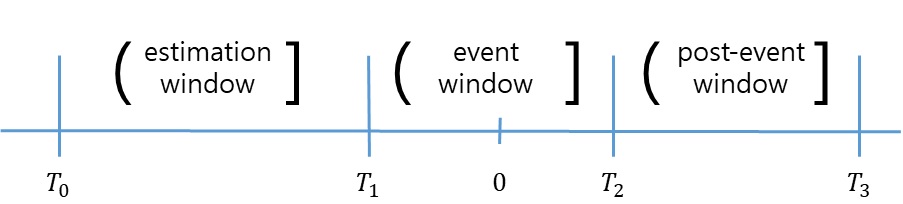

사건연구방법론은 분석대상이 되는 사건 발생 시점 (t=0) 전후로 세 종류의 시간구간 (time window)을 구분한다.

MacKinlay (1997)에 따르면, 사건연구는 다음의 단계를 따르게 된다.

- 단계1. 사건 구간의 설정 Fig. 2의 T0와 T1는 추정기간의 첫 날과 마지막 날을 의미한다.

- 단계2. 정상수익률 추정 : 추정 구간의 설정 및 추정 모형 선택

- 단계3. 사건 구간에서의 비정상수익률 계산

- 단계4. 비정상수익률의 유의성 검정

사건 구간 (Event Window)으로 분석 대상 사건이 발생한 시점 0이 포함된 T1부터 T2 사이 기간이다. 또한 정상수익률을 구하기 위하여 추정 구간을 설정해야 하는데 통상적으로 사건 구간이 시작하기 직전 1개월을 선택한다. 그리고 정상수익률 E[Rt|Xt]를 어떻게 명시적으로 나타낼 것인지에 따라 모형이 달라진다. 가장 많이 사용되는 모형은 다음과 같은 단일 지표 모형 (single index model, SIM)이다.

| (2) |

즉, 단일지표모형은 정상수익률이 시장수익률의 선형 함수임을 가정하고, 계수 α, β는 추정구간의 자료를 이용하여 최소자승법 등으로 추정하게 된다. 또한 시장수익률 이외에도 다른 요인을 포함시킨 Fama and French (1993)의 3-요소 모형 (3-factor model)등 다중요소 모형 (multifactor model)2)으로 확장가능하다.

다른 모형으로는 Brown and Warner (1985)의 역사적 평균 모형 (historical mean model, HMM)이 있는데, 해당 모형은 수익률이 일정하다고 가정하는 것으로, 다음처럼 나타낼 수 있다.

| (3) |

추정구간과 모형을 선택하고 모수를 추정하면, 사건 시점의 비정상수익률 AR0를 추정할 수 있다. 하지만, 보통 특정 사건의 영향은 며칠에 걸쳐 발생하는 것으로 보는 것이 자연스럽기 때문에 사건 발생 전후로 누적된 효과를 보는 것이 일반적이며, 이를 위하여 누적비정상수익률 (Cumulative Abnormal Return, CAR)을 살펴보게 된다.

| (4) |

여기서 t1과 t2는 사건 구간 내의 시점으로 T1 ≤ t1 < 0 < t2 ≤ T2을 만족한다.

본 연구는 이월제한이 배출권 가격에 미친 영향을 살펴보기 위해 배출권 가격의 누적 비정상수익률에 유의미한 통계적 변화가 있었는지 살펴본다.

4.3 분석결과

이월제한 규정이 실제 배출권의 가격흐름에 영향을 미쳤는지 살펴보기 위하여 사건발생일 (event date)을 공청회가 열린 날 (2019년 5월 21일)로 설정하는 경우 (Case 1)와 이월제한 규정이 공식적으로 발표된 날 (2019년 6월 5일)로 설정한 경우 (Case 2), 그리고 공청회 계획이 발표된 날 (2019년 5월 17일)로 설정한 경우 (Case 3)로 나누어 분석한다. 이때 역사적 평균모형 (HMM)을 따른다고 가정하며, 비정상수익률에 대한 통계적 검정은 Bohemer et al. (1991)에서 제시된 검정법을 이용하였다.3) 해당 검정법의 통계량에 대한 자세한 소개는 부록에 담았다.

Case 1) 이월제한 규정에 대한 공청회가 열린 날인 2019년 5월 21일을 사건발생일 T = 0로 두고, 기간 [-7,7], [-5,5], [-3,3], [0,1], [0,3] 동안의 누적비정상수익률을 Table 2와 같이 구하였다.

Table 2의 결과는 이월제한 규정 공청회 전후로 가격 하락이 있었던 것으로 보이나, 통계적으로 유의미한 수준으로 CAR에 변화가 있지 않았음을 보여주고 있다. 따라서 공청회 자체는 배출권 가격에 유의미한 충격을 주지 않은 것으로 판단할 수 있다.

Case 2) 이월제한 규정이 공식적으로 발표된 날인 2019년 6월 5일을 사건발생일 T = 0로 두고, 기간 [-7,7], [-5,5], [-3,3], [0,1], [0,3] 동안의 누적비정상수익률을 Table 3와 같이 구하였다.

Table 3의 결과는 이월제한 규정 공식 발표로 인하여 CAR에 통계적으로 유의미한 변화가 있지 않았음을 보여주고 있다. 따라서 Case 1과 마찬가지로 이월제한 규정 공식 발표는 배출권 가격에 유의미한 충격을 주지 않은 것으로 판단할 수 있다.

Case 3) 이월제한 규정 공청회 일정을 발표한 날인 2019년 5월 17일을 사건발생일 T = 0로 두고, 기간 [-7,7],[-5,5],[-3,3],[0,1],[0,3] 동안의 누적비정상수익률을 Table 4와 같이 구하였다.

Table 4의 결과는 이월제한에 대한 공청회 일정이 발표된 시점 이후로 (구간 [0,+1]) 통계적으로 유의미한 수준의 하락이 있었음을 보여준다. 즉 공청회 일정 발표라는 사건이 배출권 가격에 음 (-)의 영향을 주었다는 것으로, 공청회에서 논의될 이월제한에 대한 구체적인 및 실제 시행 여부가 공식적으로 결정되지 않은 상황에서 배출권 시장에서는 이월제한을 통하여 보다 많은 배출권이 시장에 풀릴 것으로 예측하였고, 이에 따라 배출권 가격이 하락하였다고 판단할 수 있다.

결론적으로, 배출권 이월제한 규정에 관한 공청회나 정부의 공식적인 발표는 배출권 가격에 별다른 영향을 주지 않은 반면, 공청회 계획 발표만이 통계적으로 유의미한 수준의 수익률 하락을 가져왔다고 할 수 있다. 이는 지금까지의 정부 행태와도 연관 지어 생각할 수 있다. 정부가 제도의 변화 혹은 새로운 규제 도입을 추진할 때 민간의 의견수렴을 위하여 반드시 공청회를 거치기는 하나, 공청회를 통하여 계획이 변경되거나 취소된 경우는 없음을 시장참여자들이 경험적으로 알고 있기 때문이다. 즉, 정부가 공청회 계획을 발표했다는 것만으로도 시장참여자들은 이월제한 규정이 실제도 도입될 것임을 거의 확신할 수 있었고, 이에 따라 즉시 배출권 가격에 반영이 되었다는 것이다. 또한 Fig. 2에서 드러나듯, 공청회 계획 발표부터 공청회 개최일 까지 배출권 가격이 일시 하락하기는 하였지만, 이후에는 기존에 보여주었던 지속적인 상승추세를 꾸준히 시연하였다. 따라서 적어도 배출권 가격이라는 측면에서 이월제한은 장기적인 영향을 미치지 않았다고 평가할 수 있다.

하지만, 가격에 유의미한 영향을 미치지 못했다고 이월제한 정책이 잘못되었다고 평가하는 것은 성급하다. 애초에 이월제한 정책은 배출권 제출 기한 이전에 시장의 유동성을 증대시키는데 일차적인 목표가 있었기 때문이다. 실제로 이월제한 정책이 도입된 2019년 5~6월 배출권 거래량은 5백만톤으로, 2019년 1~8월 총 거래량의 36%를 차지하였다 (Table 5 참조). 물론, 이는 배출권 제출 기한이 다가옴에 따라 거래가 해당 기간 동안 집중된 효과까지 고려하여 종합적으로 평가하여야 하나, 현재 일일 장외거래량에 대한 자료가 공개되어 있지 않아 추가적인 분석이 어려우므로 유동성 측면에서 이월제한 정책의 효과에 대한 보다 정밀한 논의는 후속 연구로 남겨둔다.

5. 결론 및 시사점

본 연구는 제1~2차 계획기간 동안 배출권 시장안정화를 위하여 지금까지 추진된 정부의 주요 시장개입 조치를 개관하였으며, 특히 2019년 6월에 추진된 이월제한이 배출권 가격에 미치는 영향을 사건연구방법론을 이용하여 통계적으로 확인하였다. 본 연구는 우리나라 배출권 이월제한의 효과를 실증적으로 살펴본 최초의 연구라는데 의의가 있으며, 본 연구의 결과는 향후 배출권 시장 개입 정책을 설계하는데 유용한 정보를 제공할 수 있을 것으로 기대한다.

본 연구의 결과는 다음과 같이 요약할 수 있다. 첫째, 제1차 계획기간 동안 세 차례의 시장 개입이 있었으나, 시장에 유의미한 영향을 미치지 못했던 것으로 평가된다. 둘째, 제2차 계획기간인 2019년 6월 발표된 계획기간 내 이월제한을 둔 정책은 이전보다 강도가 높은 것으로 평가되나, KAU18 가격은 공청회 계획 발표 직후 일시적으로 하락하였을 뿐 결국 이전의 추세로 복귀하였던 것으로 판단된다. 다만, 시장의 유동성 증대 측면에서 유의미한 영향을 미쳤을 가능성이 있다. 이러한 결과는 지금까지의 재량 (discretion)에 의한 정책 당국의 개입은 시장안정화에 대한 정부의 의지를 보여주는데 성공하였으나, 의도했던 실질적 성과가 완전히 실현되지 않았음을 시사한다. 재량에 따른 시장 개입 자체를 배제할 필요는 없지만, 향후에는 보다 자세한 준칙 (rule)을 설정ㆍ공개하고 이에 따라 시장에 개입하는 제도를 마련할 필요가 있다.

한편 본 연구는 다음과 같은 한계점을 가지고 있다. 첫째, 사건연구방법론에서 역사적 평균모형 (HMM)을 가정하여 분석하였다. 이는 배출권의 경우, 개별 금융자산처럼 시장수익률 등 선행연구로 확인된 공통요소가 존재하지 않아 다중요소 모형을 사용할 수 없기 때문에 불가피한 측면이 있었던 것은 사실이다. 하지만, 보다 확정적인 결론을 얻기 위해서는 정교한 배출권 가격결정 모형을 이용하여 비정상수익률을 도출하고 이를 검정하는 것이 필요할 것으로 판단된다. 둘째, 본 연구에서는 일일 장내종가를 이용하였다. 하지만 거래가 이루어지지 않는 날도 상당하며, 장외 거래 비중이 높아 해당 가격이 배출권 시장을 완전히 반영하는 가격이라고 보기에는 어느 정도 한계가 있다. 따라서 본 연구에서는 자료의 한계 때문에 수행하지는 못하였지만, 보다 완결된 분석을 위해서는 장외거래가격과 거래량 자료가 필요하며, 이를 이용하면 보다 엄밀한 분석이 가능할 것으로 판단된다.

Acknowledgments

이 논문 또는 저서는 2017년 대한민국 교육부와 한국연구재단의 지원을 받아 수행된 연구임 (NRF-2017S1A5A2A03067468).

References

-

Boehmer E, Masumeci J, Poulsen AB. 1991. Event-study methodology under conditions of event-induced variance. J Financial Econ 30: 253-272.

[https://doi.org/10.1016/0304-405X(91)90032-F]

-

Brouwers R, Schoubben F, Van Uytbergen C, Van Uytebergen S. 2016. The initial impact of EU ETS verification events on stock prices, Energy Policy 94: 138-149.

[https://doi.org/10.1016/j.enpol.2016.04.006]

-

Brown SJ, Warner JB. 1985. Using daily stock returns: The case of event studies, Journal of financial economics 14 (1): 3-31.

[https://doi.org/10.1016/0304-405X(85)90042-X]

- Campbell JY. 2018. Financial decisions and markets: a course in asset pricing. Princeton, New Jersey: Princeton University Press.

-

Campbell JY, Lo AW, MacKinlay AC. 1997. The econometrics of financial markets. Princeton, New Jersey: Princeton University Press.

[https://doi.org/10.1515/9781400830213]

-

Cason, T. N., and L. Gangadharan. 2006. Emissions variability in tradable permit markets with imperfect enforcement and banking. J Econ Behavior Organization 61 (2): 199-216.

[https://doi.org/10.1016/j.jebo.2005.02.007]

- Cho HJ, Kim HN. 2016. A legal and political study on market stabilization in emissions trading system. Environ Law Research 38 (1): 279-304.

- Dolley JC. 1933, Characteristics and procedure of common stock split-ups, Harvard Business Review 11 (3): 316-326.

-

Fama EF, Fisher L, Jensen MC, Roll R. 1969. The adjustment of stock prices to new information, Intern Econ Rev 10 (1): 1-21.

[https://doi.org/10.2307/2525569]

-

Fell H, Burtraw D, Morgenstern RD, Palmer KL. 2012. Soft and hard price collars in a cap-and-trade system: A comparative analysis. J Environ Econ Mgment 64: 183-198.

[https://doi.org/10.1016/j.jeem.2011.11.004]

-

Godby RW, Mestelman S, Muller R, Welland J. 1997. Emissions trading with shares and coupons when control over discharges is uncertain. J Environ Econ Mgment 32: 359-381.

[https://doi.org/10.1006/jeem.1997.0977]

-

Grosjean G, Acworth W, Flachsland C, Marschinski R. 2014. After monetary policy. climate policy: is delegation the key to EU ETS reform. Climate Policy 16: 1-25.

[https://doi.org/10.1080/14693062.2014.965657]

- Hahn HO. 2014. Emission trading scheme and market stability measures. Women Econ Research 11 (1): 271-293.

-

Hamilton JT. 1995. Pollution as news: media and stock market reactions to the toxics release inventory data, J Environ Econ & Management 28 (1): 98-113.

[https://doi.org/10.1006/jeem.1995.1007]

-

Helm D, Hepburn C, Mash R. 2003. Credible carbon policy. Oxford Rev Econ Policy 19: 438-450.

[https://doi.org/10.1093/oxrep/19.3.438]

- Hong LS, Oh HN, Hong JH. 2016. The effect of allowance oversupply on carbon pricing in the EU emissions trading system. Econ Research 64 (3): 91-123.

-

Jacoby HD, Ellerman A. 2004. The safety valve and climate policy. Energy Policy 32: 481-491.

[https://doi.org/10.1016/S0301-4215(03)00150-2]

-

Jeong KH, Sim SH. 2015. Environment R&D Incentives with Emission Banking and Borrowing in a Cournot Model. Environ Policy Research 14 (4): 63-101.

[https://doi.org/10.17330/joep.14.4.201512.63]

- Kim G. 2019. The impact of the emission trading schemerelated events on firm value. Logos Management Rev 17 (1): 41-62.

-

Kim GL, Yu JM, Kim J. 2016. Challenges to Stabilizing Market Prices in Korean Emissions Trading and Policy Directions. Journal of Environmental Policy and Administration 24(2): 189-210.

[https://doi.org/10.15301/jepa.2016.24.2.189]

-

Kothari, SP, Warner, J.P. 2004. The econometrics of event studies. available at SSRN 608601.

[https://doi.org/10.2139/ssrn.608601]

-

Lee JE, Jo YS, Lee SC. 2015. A comparative study of EU and Japan ETS for activation in Korean GHG Emission trading system. J Climate Change Research 6 (1): 11-19.

[https://doi.org/10.15531/ksccr.2015.6.1.11]

- MacKinlay AC. 1997. Event studies in economics and finance. J Econ Literature 35: 13-39.

- Miclaus PG,,Lupu R, Dumitrescu SA & Bobirca A. 2008. Testing the efficiency of the European carbon futures market using event-study methodology. Intern J Energy & Environ 2 (2): 121-128.

-

Murray B, Newell R, Pizer W. 2009. Balancing cost and emissions certainty: an allowance reserve for cap-and-trade. Rev Environ Econ Policy 3 (1): 84-103.

[https://doi.org/10.1093/reep/ren016]

- Noh J. 2014. Uncomfortable truth about the climate change treaty. Haul Academy

-

O’Hara M. 2003. Presidential address: liquidity and price discovery. J Finance, 58: 1335-1354.

[https://doi.org/10.1111/1540-6261.00569]

-

Pacicco F, Vena L, Venegoni A. 2018. Event study estimations using Stata: The estudy command. Stata J 18 (2): 461-476.

[https://doi.org/10.1177/1536867X1801800211]

-

Pizer WA. 2002. Combining price and quantity controls to mitigate global climate change. J Pub Econ 85: 409-434.

[https://doi.org/10.1016/S0047-2727(01)00118-9]

-

Richstein, J. C., É. J. Chappin, and L. J. de Vries. 2015. The market (in-) stability reserve for EU carbon emission trading: Why it might fail and how to improve it. Utilities Policy 35: 1-18.

[https://doi.org/10.1016/j.jup.2015.05.002]

-

Schopp, A., W. Acworth, D. Huppmann, and K. Neuhoff. 2015. Modelling a Market Stability Reserve in Carbon Markets. (Discussion Papers 1483). Berlin: Deutsches Institutfür Wirtschaftsforschung.

[https://doi.org/10.2139/ssrn.2616333]

-

Schwert GW. 1981. Using financial data to measure effects of regulation. J Law and Econ 24 (1): 121-158.

[https://doi.org/10.1086/466977]

- Taschini, L., K. Sascha, and C. Duffy. 2014. System responsiveness and the European Union emissions trading system. (Policy Paper Jan 2014). London: The Centre for Climate Change Economics and Policy.

-

Yu J, Lee J. 2019, The effects of a borrowing limit policy during the first compliance period of the Korean ETS. J Climate Change Research 10 (1): 71-78.

[https://doi.org/10.15531/KSCCR.2019.10.1.71]

- World Bank. 2019. State and trends of carbon pricing 2019. World Bank Group.

Appendix

부 록

본 부록에서는 Bohemer et al. (1991)에서 제시된 검정법의 통계량을 소개한다.

이라고 하자.

귀무가설은 H0 : AARt=0이며, 이때의 통계량은 다음과 같다.

이때,